Cybertrading-Betrug: Raffinierte Betrugsmasche mit Online-Geldanlagen

Sie hören immer wieder vom „schnellen Geld“ und überlegen, sich selbst finanziell besser aufstellen?

Ob Altersvorsorge oder passives Einkommen: Private Geldanlagen in Aktien, ETFs oder Krypto-Währungen erfahren gerade einen regelrechten Boom. Doch wo es Geld zu verdienen gibt, sind auch Betrüger nicht weit.

Beim sogenannten Cybertrading-Betrug werben Betrüger zum einen mit professionell wirkenden Anzeigen auf Webseiten mit verlockend hohen Gewinnen und Renditen, zum anderen veröffentlichen sie lässig und cool wirkende Videos auf verschiedenen Social Media Plattformen über die ersten eigenen Schritte zum angeblich schnellen Geld und bieten mehr Tipps für das richtige Vorgehen auf Nachfrage an.

In manchen Fällen täuschen sie ihre Opfer auch mit gefälschten Nachrichtenbeiträgen seriöser Medien oder nutzen gezielte Werbeanzeigen mit nichtsahnenden Prominenten, welche bereits angebliche Erfolge über die Fake-Plattformen erzielten.

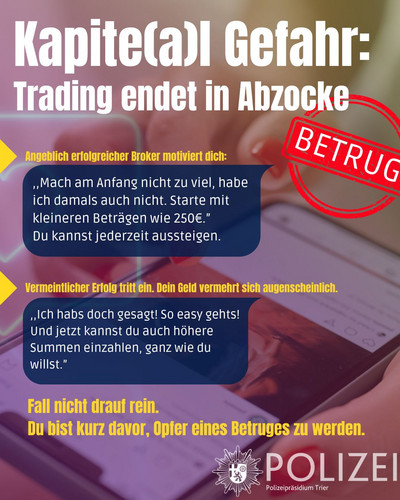

Geben die gutgläubigen „Kunden“ auf den professionell wirkenden Seiten der Betrüger ihre Kontaktdaten an, werden sie bereits nach kurzer Zeit von einem vermeintlichen Anlageberater, oder auch genannt Broker, kontaktiert. Auch diese angeblichen Berater wirken in der Regel hochprofessionell und verwenden teils Tage und Wochen darauf, ein Vertrauensverhältnis zu ihren „Kunden“ aufzubauen. Sie locken am Telefon mit hohen Renditen, niedrigem Risiko, der Möglichkeit mit kleinen Beträgen einzusteigen und der ständig bestehenden Möglichkeit wieder auszusteigen. Oft liegt die Anfangsinvestition, die auf ein Bankkonto zu zahlen ist, zwischen 200 und 250 Euro.

Nach der ersten Investition können die „Kunden“ die angebliche Kursentwicklung ihrer Geldanlage in einem ebenfalls gefälschten Trading-Konto (Depot) selbst verfolgen.

Ermutigt durch die vermeintlich hohen Gewinne und die geschickte Überzeugungsarbeit der Betrüger, lassen sich viele „Kunden“ zu immer höheren Investitionen verleiten:

- Die Geschädigten sollen Gelder auf real existierende Krypto-Börsen wie bitget, crypto.com, kraken.com, binance, coinbase, moonpay überweisen oder häufig per normaler Banküberweisung. Da der Umgang mit Börsen oder dem Onlinebanking den Geschädigten meist nicht bekannt ist, bietet der Broker erneut seine Hilfe an und überzeugt das Opfer davon, die Transaktionen mittels Fernzugriff bequem von seinem Arbeitsplatz aus durchzuführen. Hierbei versichert der Broker durch geschickte Gesprächsführung, angeblich ganz im Sinne des Opfers vorzugehen. Das Opfer müsse nur eine häufig verwendete Software wie bspw. „AnyDesK“ oder „TeamViewer“ installieren. Über diese Art Software wird den Betrügern der Fernzugriff auf das Handy oder den PC des Opfers gewährt, sodass sie ohne großes das Zutun des Opfers vorgehen können.

© Polizei RLP

In Fällen der Krypto-Börse gehen sodann überwiesene Gelder bei der real existierenden Plattform ein, wird jedoch zeitnah von den Betrügern in Krypto-Währung umgewandelt und auf andere Konten(„Wallets“) transferiert.

Erst wenn ein „Kunde“ sich sein Geld auszahlen lassen will, fällt der Betrug auf: Plötzlich sind die Berater entweder nicht mehr zu erreichen und der Kontakt bricht ab oder sie fordern immer weitere erfundene Gebühren wie z.B. angebliche Versicherungen oder Steuern für die Auszahlung.

In einigen besonders gemeinen Fällen wird der Betrug von dieser Stelle an noch erweitert. Dabei gibt es zwei gängige Maschen:

1.) Bei der ersten Masche wird dem „Kunden“ zur Auszahlung ein mehrseitiges PDF geschickt, das er unterschrieben zurücksenden soll. Dieses Dokument, oft nur die Seite mit der Unterschrift, verwenden die Betrüger dann, um im Namen des Opfers einen Kredit bei einer Online-Bank abzuschließen. Die Auszahlung eines Teils des Kredits erfolgt auf das Konto des Opfers, um dieses zunächst zu beruhigen. Die Masche fällt erst auf, wenn die erste Rate fällig wird.

2.) Der zweite Fall greift, wenn das Opfer den initialen Anlagebetrug bemerkt hat und der vermeintliche Berater unerreichbar wurde. Nun meldet sich eine angebliche Anwaltskanzlei bei dem Opfer und suggeriert, sie führe ein Sammelklageverfahren gegen die betrügerische Handelsplattform, es gäbe unzählige weitere Opfer. Gegen Gebühr will die Kanzlei auch dieses Verfahren des Opfers übernehmen. Kurze Zeit nach Zahlung dieser Gebühr in Vorkasse ist auch die vermeintliche Kanzlei nicht mehr erreichbar.

Doch wie schützt man sich vor derart trickreichen Betrugsmaschen? Prüfen Sie zunächst ganz genau sowohl das Angebot als auch den Anbieter. Betrüger werben oft mit einem der folgenden drei Anlagegeschäfte:

- Kryptowährungen

- Differenzkontrakte (CFD)

Differenzkontrakte (CFD) sind Finanzinstrumente, die es Anlegern ermöglichen, auf Preisbewegungen von Vermögenswerten zu spekulieren, ohne diese physisch zu besitzen. Sie bieten Hebelmöglichkeiten, was sowohl hohe Gewinne als auch hohe Verluste mit sich bringen kann. CFDs werden häufig für Aktien, Rohstoffe und Währungen verwendet.

- Devisenmarkt (Forex-Trading)

Der Devisenmarkt (Forex-Trading) ist der globale Markt für den Handel mit Währungen. Er ermöglicht den Kauf und Verkauf von Währungen zu aktuellen Wechselkursen. Der Markt ist dezentralisiert, 24 Stunden am Tag geöffnet und wird von Banken, Institutionen und Einzelhändlern genutzt. Ziel ist oft die Spekulation auf Währungsbewegungen oder Absicherung gegen Wechselkursrisiken.

Genauere Erklärungen zu diesen Geschäften finden Sie zum Beispiel bei der Verbraucherzentrale. Diese Anlagengeschäfte sind wohlgemerkt nicht grundsätzlich betrügerisch, werden aber häufig von Betrügern für ihre Geschäfte genutzt oder beworben.

Überprüfen Sie verdächtige Plattformen selbst!

Die betrügerischen Plattformen können Sie außerdem in der Unternehmensdatenbank der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) ganz einfach selbst überprüfen. Ist ein Finanzdienstleister hier nicht gelistet, handelt es sich mit hoher Wahrscheinlichkeit um eine betrügerische Plattform.

Zur Überprüfung gelangen Sie hier

Zusätzlich können Sie sich auch die Art der Bewerbung der vermeintlichen Anlagestrategie genauer ansehen.

Wurden Sie durch einen seriös anmutenden Nachrichtenbeitrag auf den Anbieter aufmerksam? Starten Sie eine Websuche, zum Beispiel über Google, nach der Überschrift des Beitrags. Ist er über diese Suche nicht wieder auffindbar, handelt es sich wahrscheinlich um einen Fake. Ähnlich sollten sie vorgehen, wenn Sie lesen oder hören, dass ein bekannter Prominenter eine Handelsplattform oder Anlagestrategie bewirbt. Lässt sich die Aussage nicht über eine Internetsuche verifizieren, ist sie wahrscheinlich ein Fake. Außerdem gilt die Faustregel: Klingt ein Gewinnversprechen zu gut um wahr zu sein, ist es das mit hoher Wahrscheinlichkeit auch.

Sie haben bereits Geld angelegt und befürchten Opfer eines Betrugs geworden zu sein? Versuchen Sie nachzuvollziehen, ob ihr Anlagegeschäft womöglich dem Muster der oben dargelegten Betrugsmasche folgt. Dazu können Sie sich zum Beispiel folgende Fragen stellen:

- Habe ich anfangs 200-250 Euro investiert und damit rasante Gewinne erzielt?

- Hat mein Anlageberater mich ständig, teils aufdringlich, kontaktiert und zu höheren Investitionen ermutigt?

- Habe ich meinem angeblichen Berater Fernzugriff auf meinen Rechner ermöglicht (zum Beispiel mit der häufiger verwendeten Software AnyDesk oder Teamviewer?

- Soll ich Gebühren oder Steuern für die Auszahlung meines Geldes zahlen?

- Ist der Berater unter der üblichen Nummer oder Kontaktadresse nicht mehr erreichbar?

Können Sie eine oder mehrere Fragen mit Ja beantworten, sind Sie möglicherweise Opfer eines Betrugs geworden.

Tätigen Sie auf keinen Fall weitere Zahlungen und setzten Sie sich unmittelbar mit der Polizei und Ihrer Bank in Verbindung.